Первый миф касается якобы нелегальной работы кредиторов, на которых совсем не найти управы.Но это не всегда так. Микрофинансовые организации являются частью финансовой системыстраны, поэтому их действия регулируются законом.

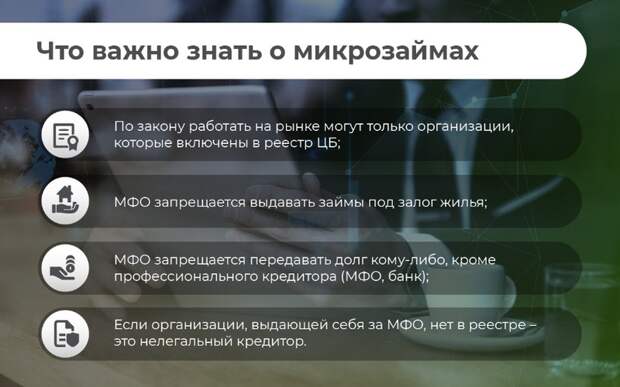

За работой МФО следит Банк России: регулярно проверяются финансовые возможности, соблюдение всех законов и прав. Узнать, законно ли работает фирма, в которую появилась необходимость обратиться, можно в реестре на сайте Центрального банка. Отсутствие компании в списке говорит о том, что организация работает незаконно.

Лайфхак: если в поиске «Яндекса» сайт МФО помечен синей галочкой, то можно смело становится их клиентом. Поисковики берут данные как раз из реестра ЦБ.

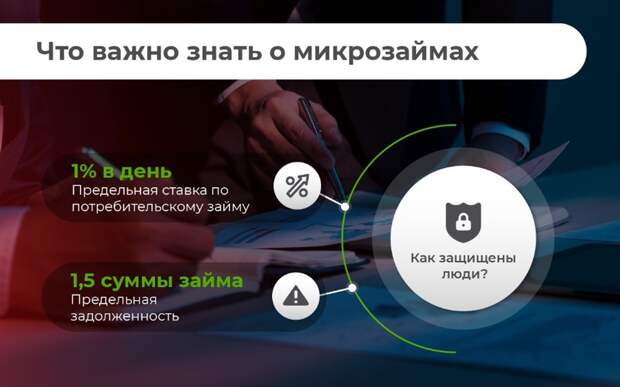

Второй популярный миф — выдача денег осуществляется под большой процент, даже самые маленькие суммы.

На самом деле процент на потребительский заем составляет 1% в день. Закон же регулирует и предельную задолженность в 1.5 суммы займа, под этот пункт попадают абсолютно все платежи (неустойки, штраф и пени).

Заем в МФО обычно обходится дороже, чем в банке, так как микрофинансовые организации больше рискуют. Они не всегда изучают кредитную историю клиента, справки о доходах не требуют.

Илья Кочетков, директор департамента микрофинансового рынка Банка России:

«За последние годы мы инициировали множество мер, благодаря которым рынок МФО стал гораздо более цивилизованным, клиентоориентированным. Получать займы можно быстро и комфортно (в том числе онлайн), не боясь „подводных камней“. Так, например, законом установлены предельные ставки по займам и другие ограничения — то есть МФО ни при каких обстоятельствах не возьмет с вас „космические“ проценты. При этом по закону работать на рынке могут только те организации, которые внесены в реестр Банка России. Мы контролируем, соблюдают ли они требования законодательства, не нарушают ли права потребителей».

Третий миф — МФО могут оставить заемщика без квартиры. На самом деле выдавать деньги под залог недвижимости МФО в России запрещено. Этот закон появился в ноябре 2019 года. Предлагающие такие условия организации являются нелегалами. Заключать с такой конторой договор опасно, а вот сообщить в полицию или в Банк России будет верным поступком.

Четвертым мифом можно назвать убеждение россиян в том, что МФО только и делают, что наживаются на бедах людей. Делают такой вывод зачастую после рекламы о займе «до зарплаты». Многие считают, что за помощью в МФО чаще идут граждане, которые буквально живут от зарплаты до зарплаты. Оказывается, доля таких клиентов составляет не более 22%, а занимают деньги часто представители малого и среднего бизнеса, в том числе с господдержкой.

Миф № 5 — выбивать заем в МФО обязательно придут коллекторы, а значит стоит ждать жестких последствий. В реальности же МФО отдает коллекторам небольшой процент должников, самые тяжелые случаи.

Отметим, что работа коллекторов также регулируется. Им запрещено угрожать расправой, применять физическую силу к заемщику. Федеральный закон № 230, регулирующий работу коллекторов, позволил в 2020 году снизить число жалоб, связанных с взысканием.

Илья Кочетков, директор департамента микрофинансового рынка Банка России:

«Взыскание просроченной задолженности — чувствительная тема. Конечно, взаимодействие с должниками должно быть цивилизованным. Закон определяет круг лиц, которые могут взыскивать задолженность, — это или профессиональные кредиторы, или коллекторы. В законе прописано, каким критериям должны соответствовать взыскатели, способы взаимодействия с должником — например, нельзя звонить по ночам или угрожать жизни и здоровью. Недавно вступил в силу еще один закон, который также принимался по инициативе Банка России. По нему для взаимодействия с членами семьи, соседями, родственниками должника и другими людьми кредиторам или коллекторам придется получить их согласие. Раньше было достаточно только согласия самого заемщика. Все эти меры способствуют наведению порядка в вопросах взыскания просроченной задолженности».

Шестой миф — от МФО в целом один вред. Но на деле микрофинансовые организации, расположенные, например, в небольших населенных пунктах, где часто нет банков, помогают гражданам и малому бизнесу получить заем. Это выручает в ситуации, когда деньги нужны срочно, но взять их, по сути, негде.

Также МФО приходят на помощь в случае, когда гражданин не может по разным причинам получить кредит в банке: нет справки о доходах, нет поручителей, к кредитной истории есть вопросы, нет залога и так далее.

МФО таким клиентам идут навстречу и выдают деньги охотнее, чем банки. Тем самым организации помогают людям, которым нужны средства срочно. Например, помощь будет кстати в случае, когда представителям малого бизнеса нужно оплатить товар или аренду.

Таким случаем срочной помощи поделился один из омских предпринимателей. Владельцу небольшой кофейни подвернулся удачный вариант локации в одном из ТЦ города, но деньги за место арендодатель требовал в ближайшее время, грозя сдать точку другой кофейне. Ждать ответа от банка мужчина не стал и обратился в организацию по выдаче микрозаймов. Мужчине одобрили заем на 300 тысяч рублей. Таким образом, получилось не только оплатить аренду площади в торговом центре, но и закупить товар для продажи и даже обновить оборудование.

Илья Кочетков, директор департамента микрофинансового рынка Банка России:

«Микрофинансовые компании делают финансовые услуги максимально доступными для людей и бизнеса, а сам рынок МФО — это небольшая, но очень важная часть российской финансовой системы. Банки работают далеко не во всех населенных пунктах, особенно небольших, удаленных. Кроме того, зачастую малым и микропредприятиям — например, семейному бизнесу — получить кредит в банке непросто. Особенно на начальном этапе, в момент становления. Иногда это может быть дело, организованное индивидуальным предпринимателем, самозанятым. Иногда деньги им нужны на короткий срок, буквально на пару дней — закупить нужный товар, отремонтировать необходимую технику или оборудование. В этих случаях и могут помочь МФО, в том числе специализированные, которые занимаются финансированием малого бизнеса».

Вывод можно сделать один — запретить МФО в стране нельзя. Это не заставит людей отказаться от быстрых займов. Найдутся те, кто будет оказывать эти услуги, но уже нелегально. Контролировать работу организаций, «помогающих» людям незаконно, будет практически невозможно. Все мифы, озвученные выше, в таком случае станут реальностью.

Большинство шокирующих историй работы с должниками связаны как раз именно с «черными кредиторами». Отличить легальные МФО от нелегальных компаний без проверки на сайте Банка России будет сложно. Поэтому перед походом в конкретную микрофинансовую организацию сначала стоит проверить, а есть ли она в официальном реестре ЦБ.

В случае, если вам кажется, что легальная микрофинансовая организация нарушает права, можно подать жалобу в тот же Банк России либо обратиться в полицию.

Перед тем, как брать деньги в долг в МФО, нужно подумать, как их придется отдавать. Долг сам собой не исчезнет, поэтому нужно спланировать его возврат в установленные договором сроки. Просроченная задолженность всегда портит кредитную историю.

О чем стоит помнить при работе с МФО:

- Для начала необходимо проверить организацию в реестре. Стоит внимательнее отнестись к названию и реквизитам, чтобы исключить маскирующиеся организации.

- Стоит внимательней читать индивидуальные условия договора, а также общие условия. Кроме того, нужно трезво оценить процентную ставку.

- Скажется на итоговой сумме долга наличие дополнительных услуг. Это тоже стоит учесть.

- Сумму займа должны указать в рамке в правом верхнем углу на первой странице договора.

- После каждой оплаты необходимо сохранять чек, квитанцию или приходно-кассовый ордер. После погашения долга нужно запрашивать у кредитора справку о выплате средств.

Свежие комментарии